8월 예정신고부터 ‘주식 양도세 대주주 기준’ 50억 원으로 변경된다

- 국세청, 납세자 편의 위해「세율 선택 도우미 서비스」 개통· 신고 가이드 영상 제작

- 나홍선 기자 | hsna@joseplus.com | 입력 2024-08-07 12:00:02

올해 상반기에 주식을 양도한 개인이 양도소득세 과세대상에 해당하는 경우 9월 2일(월)까지 주식 양도세를 신고·납부해야 한다. 금년은 8월 31일(토), 9월 1일(일)이 휴일이어서 9. 2.(월)까지 신고·납부가 가능하다.

□(신고대상)

➊상장주식을 시장에서 거래한 소액주주, ➋중소·중견기업 주식을 K-OTC 시장에서 거래한 소액주주를 제외한 모든 주주가 신고대상이다.

ㅣ주식 양도소득세 예정신고·납부 대상ㅣ

구 분 | 상장주식 | 비상장주식 | ||

한국거래소 시장 | 계좌간이체 | K-OTC 시장 | 계좌간이체, 종이주권 | |

대 주 주 | ○ | ○ | ○ | ○ |

소액주주 | X(➊) | ○ | ○ | ○ |

X(➋)* | ||||

*중소·중견기업 주식을 지분율 4% 미만 & 시가총액 50억 원 미만으로 보유한 주주

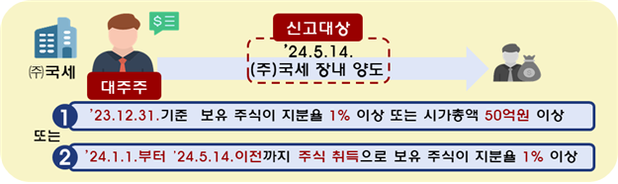

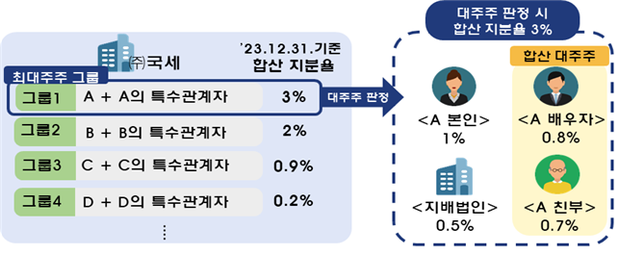

〇이번 예정신고(’24.1.1.이후 양도분)부터는 대주주의 시가총액 기준이 50억 원으로 변경되어 대주주 판단 시 유의해야 한다.

- 지분율 1%(코스피), 2%(코스닥), 4%(코넥스) 이상 또는 시가총액 50억 원 이상인 경우 주권상장법인 대주주에 해당하여 신고의무가 발생한다.

ㅣ주권상장법인의 대주주에 해당하는 경우ㅣ

|

*㈜국세는 코스피에 상장한 12월말 결산법인

□(사전안내)

국세청은 8월 7일(수)부터 신고편의를 위해 예정신고 대상 중 상장법인 대주주와 K-OTC 시장 주주에게 모바일·우편 안내문을 발송*한다.

*카카오톡 우선발송(8.7.) 후 전송 실패 시 네이버, KB스타뱅킹, 신한SOLPay 발송(8.8.), 통신사 문자서비스(8.9.), 우편(8.13.)순으로 안내 예정

□(신고도움)

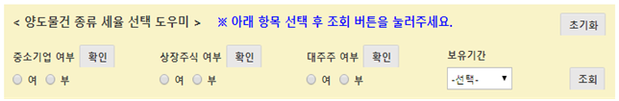

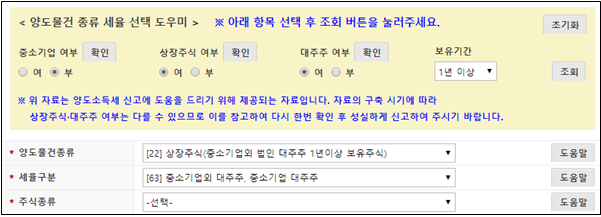

국세청은 복잡한 양도세율을 납세자가 더 쉽게 선택하여 신고할 수 있도록 홈택스 신고화면에 「세율 선택 도우미」 서비스를 신설했다.

〇자산 종류와 세율을 결정하는 4가지 항목*에 대해 도움자료를 제공하고 이를 참고하여 항목별 해당 여부를 선택하면 세율이 자동 적용된다.

*중소기업 여부, 상장주식 여부, 대주주 여부, 주식 보유기간

ㅣ홈택스 신고화면의 「세율 선택 도우미」ㅣ

|

〇국세청은 세율적용 오류로 인한 가산세 부담 등 불이익을 받지 않도록 세율 선택 도우미와 도움자료를 충분히 활용하여 신고해 주기를 바라고 있다.

□(신고 가이드)

국세청은 납세자가 홈택스를 통해 스스로 신고할 수 있도록 신고서 입력부터 제출까지 전 과정을 담은 가이드 영상을 최초 제작했다.

〇 납세자 입장에서 신고 할 때 어려움을 느낄 수 있는손익통산 방법과 신설된 「세율 선택 도우미」 사용법에 대해 자세히 설명하고 있다.

〇제작한 영상은 국세청 누리집 신고안내 게시판, 국세청 유튜브 채널, 홈택스 팝업창 등을 통해 배포 할 예정이다.

참고1 | | 주식 양도소득세 예정신고 개요 |

구 분 | 내 용 | ||||||||||||||||||||

신고 대상 | □(대상)’24년 상반기(1월~6월)에 주식을 양도한 상장법인 대주주와 비상장법인 주주, 상장법인 소액주주로 장외에서 거래한 경우 ○(과세제외) 상장법인 소액주주로서 장내에서 거래하는 경우 ○(예정신고 제외) 국외주식과 파생상품 양도는 5월 확정신고만 가능 | ||||||||||||||||||||

대주주 기 준 (과세대상 판단시) | □양도일이 속하는 사업연도의 직전 사업연도 종료일 현재 지분율 또는 시가총액이 대주주 요건을 충족하거나, 직전 사업연도 종료일 이후 주식 취득으로 지분율을 충족하는 경우에는 대주주에 해당합니다. □과세대상 대주주 기준(’24.1.1.이후 양도분)

* 비상장법인의 주주는 모두 과세대상이나,①K-OTC 거래건 중 ②중소‧중견기업의 ③소액주주(지분율 4% 미만+시가총액 50억원 미만)는 과세제외 | ||||||||||||||||||||

합산 대상 특수관계인 (’23.1.1. 이후 양도주식) | <과세대상 대주주 판정시 합산대상 범위>

* 최대주주(법인의 주주 중 지분이 가장 큰 주주) 여부는 특수관계인의 지분을 합산하여 판단 | ||||||||||||||||||||

세율 | □세율 10%∼30% 적용

* 중소기업 외 대주주로 1년미만 보유한 주식을 양도하는 경우 30% 적용 | ||||||||||||||||||||

신고 납부 기한 | □(신고)’24.9.2.(월)까지 홈택스‧손택스(매일 06시~24시)와 우편‧방문을 통해 가능 □(납부) 신고기한과 동일, 금융기관 및 홈택스‧손택스(07시~23:30)를 통해 가능 ○납부할 세액이 1천만원 초과 시 2개월까지 분납가능 | ||||||||||||||||||||

참고2 | | 상장법인 대주주 판단 시 합산하는 특수관계인 |

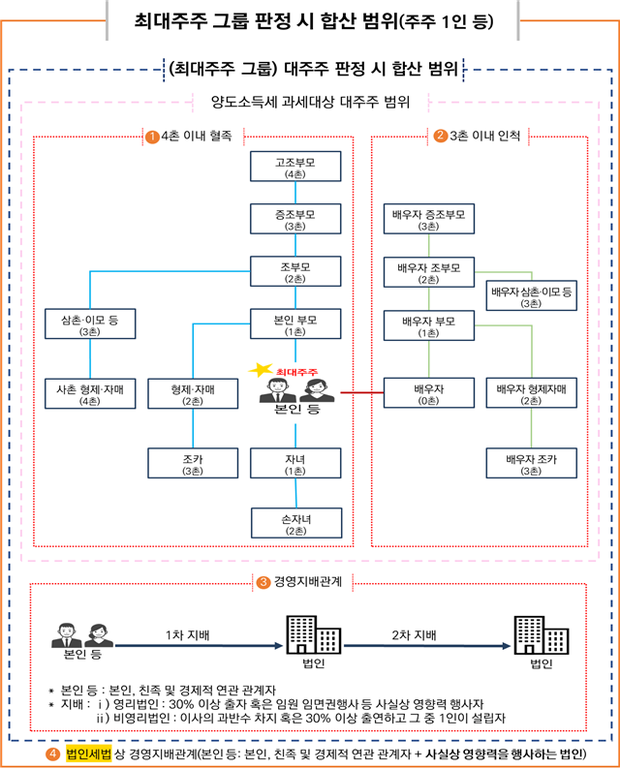

□상장법인 대주주 판단 시 최대주주 그룹(소득세법 시행령§157④1,2호 단서) 해당 여부에 따라 특수관계인 합산 여부가 달라진다.

〇 최대주주 그룹은 본인과 기타주주의 지분율 또는 시가총액을 합산하여 대주주 요건 충족 여부를 판단하지만, 최대주주 그룹이 아닌 경우 본인의 보유주식만으로 대주주 요건 충족 여부를 판단한다.

| ㅣ최대주주 합산으로 대주주가 된 납세자란ㅣ | |

| | |

① (최대주주 그룹 판단) 직전 사업연도 종료일 현재 ‘주주 1인 등*’의 지분율 합계가 해당 법인의 주주 1인 등 중 최대인 경우로서, ② (대주주 판단) 최대주주 그룹의 기준이 된 주주 1인과 기타주주*의 지분율 또는 시가총액 합계가 대주주 기준을 만족하면 주주 1인과 기타주주 → 모두 대주주 ③ (양도소득세 과세대상) 전단계의 대주주 중 법인을 제외한 개인 납세자 | ||

*주주 1인 등, 기타주주에 해당하는 특수관계인 범위는 <표1> 참고

□ 최대주주 그룹에 해당하여 지분율 합산으로 대주주가 된 사례

|

* ㈜국세가 코스피 상장 12월말 결산 법인

① 주주 A가 기준이 되는 그룹1은 ㈜국세의 ‘주주 1인 등’ 그룹 중 지분율 합계가 최대인 경우에 해당하여 최대주주 그룹이 되고

② A와 기타주주의 지분율 합계는 3%로 코스피 대주주 기준(1%)을 만족

③ A와 A의 배우자, 친부는 양도세 과세대상 대주주이며, 배우자와 친부는 본인기준 대주주 요건 미달이나 합산에 의해 대주주가 돤다.

ㅣ<표1> 합산 대주주 판단 시 단계별 특수관계자 범위ㅣ

|

(1단계) 최대주주 그룹 판정 시 합산범위(“주주 1인 등”)=➊+➋+➌+➍

(2단계) 최대주주 그룹 선정 이후 대주주 판정 시 합산범위(주주 1인+기타주주)=➊+➋+➌

(3단계) 양도소득세 과세대상 「최대주주 그룹 합산에 의한 대주주 범위」=➊+➋

참고3 | | 양도물건 종류「세율 선택 도우미」서비스 소개 |

□홈택스 신고화면에 「세율 선택 도우미」 서비스를 신설(’24.8월)

- ①양도물건 종류를 4가지 항목으로 세분화하여 가독성을 높이고

- ②항목별 해당 여부 선택 시 참고할 수 있는 도움자료를 제공

| 「세율 선택 도우미」 항목별 도움자료 |

항목 | 도움자료 |

중소기업 여부 | 중소기업 여부 조회가 가능한 사이트로 이동 * 중소기업 현황 정보시스템(sminfo.mss.go.kr) |

상장주식 여부 | 양도일자 기준 양도 주식의 상장 여부 제공 |

대주주 여부 | 직전 사업연도 종료일 기준 대주주 여부 자료 제공 |

보유기간 | 양도일과 취득일을 입력하면 자동계산 |

- ③조회 버튼을 누르면 양도물건 종류와 세율구분 코드 자동 적용

l 「세율 선택 도우미」 서비스 화면 l

|

○(사용 방법) ① 버튼을 클릭하여 도움자료 조회 ➡ ② 항목별 선택 후 클릭 ➡ ③ 양도물건 종류, 세율구분 자동 적용*

* 초기화 버튼을 클릭하면 납세자가 양도물건 종류나 세율구분을 직접 정정 가능

[저작권자ⓒ 조세플러스. 무단전재-재배포 금지]

헤드라인HEAD LINE

카드뉴스CARD NEWS