나도 간이과세 적용 받을 수 있을까?…부가가치세 제도, 7월부터 이렇게 바뀐다!

- 간이과세 적용 기준금액 1억4백만원으로 상향 영세사업자 세부담 경감

직전연도 공급가액 8천만원 이상 개인사업자 전자세금계산서 발급해야 - 나홍선 기자 | hsna@joseplus.com | 입력 2024-06-18 12:00:41

|

국세청은 18일, 영세 소상공인의 세부담을 경감하고 거래의 투명성을 제고하기 위해 오는 7월부터 간이과세 적용범위 확대, 전자세금계산서 발급의무 및 매입자납부특례대상 품목 확대 등 부가가치세와 관련된 다양한 제도를 개선하여 시행할 예정이라고 밝혔다.

[분야별 주요 내용은 다음과 같다]

1, 간이과세 적용 대상이 확대되어 영세 소상공인의 세부담이 완화된다. |

□ (기준금액 상향)

’24.7.1.부터 간이과세 적용 기준금액*이 종전 8천만원 미만에서 1억4백만원 미만으로 상향되었다.(부가령 제109조 ①항)

*부동산임대업 및 과세유흥장소는 종전과 동일하게 4,800만 원 미만 시 간이과세 적용

□ (배제업종 조정)

간이과세배제 업종기준(국세청 고시)을 개정하여 ’24.7.1. 부터 피부미용업(피부관리) 및 기타미용업(네일아트)은 면적과 관계없이 간이과세 적용이 가능하도록 했다.

○ 종전에는 특별·광역시 등에 소재하는 사업장 면적 40㎡ 이상 피부·기타 미용 사업자는 매출액이 적더라도 간이과세 적용이 불가능했으나, 앞으로는 직전연도 공급가액이 1억4백만원 미만인 사업자는 간이과세를 적용받을 수 있다.

□ (대상자 통지)

올해 7월1일 기준 과세유형(일반→간이) 전환대상자로 통지한 사업자는 전년(143천명) 대비 대폭 증가(106천명, 74.1%↑)한 249천명이며, 해당 사업자에게는 과세유형전환통지서를 개별 발송했다.

○ 간이과세 전환대상 사업자가 세금계산서 발급 등의 사유로 일반과세를 계속하여 적용받고자 할 때에는 6월 30일까지 간이과세포기신고서를 관할세무서에 제출하면 된다.

2, 전자세금계산서 발급 의무가 8천만원 이상 개인사업자까지 확대된다. |

□ (의무발급 확대)

’24.7.1.부터 개인사업자의 전자세금계산서 의무발급 대상이 직전연도 공급가액(면세공급가액 포함) 기준 종전 1억원 이상에서 8천만원 이상 개인사업자로 확대된다.(부가령 제68조 ①항)

*의무발급 기준금액: (’22.7월∼) 2억원 → (’23.7월∼) 1억원 → (’24.7월∼) 8천만원

○ 이번 발급의무 확대로 새롭게 전자세금계산서 발급의무가 부여된 개인사업자는 약 59만명으로서, 과세유형(일반,간이)에 관계없이 적용된다.

○ 해당 사업자들에게는 의무발급 통지서를 등기우편으로 발송하였으며, 홈택스 ‘My홈택스’ 메뉴*에서 사업자가 직접 대상자 여부를 확인할 수 있다.

*(경로) 홈택스 로그인▸My홈택스▸전자세금계산서▸발급의무 대상자 확인

□ (적용기간)

의무발급 통지를 받은 사업자는 향후 직전 연도의 사업장별 공급가액이 기준금액에 미달하는 경우라도 계속하여 전자세금계산서를 의무발급해야 한다.

3, 부가가치세 매입자납부 특례대상 품목에 「비철금속 스크랩」이 추가된다. |

□ (품목 확대)

’24.7.1.부터 부가가치세 매입자납부 특례제도1)의 적용대상 품목2)이 「비철금속류 스크랩」으로 확대 시행된다.(조특법 제106조의9 ①항)

1) 매입자가 거래대금을 지정금융회사의 전용계좌를 통해 결제하면, 공급가액은 매출자 전용계좌로 입금되고 부가세는 지정금융회사에서 별도로 보관하여 국고에 납입하는 제도

2)(종전)금지금,고금,구리·금·철스크랩 → (개정)금지금,고금,구리·금·철·비철금속 스크랩

| 비철금속 대상품목 관련법령(조특법 제106조의9) | |

관세법 제84조에 따라 기획재정부장관이 고시한 관세‧통계통합품목분류표 중 비철금속류*의 웨이스트 및 스크랩과 잉곳 또는 이와 유사한 재용해 비철금속류의 웨이스트와 스크랩으로부터 제조된 괴상의 주조물 *구리, 알루미늄, 납, 아연, 주석, 니켈 등 |

○ 이번 매입자납부특례 품목 확대로 새롭게 적용대상이 되는 비철금속류 취급 업종 사업자(약 18만 명)를 대상으로 안내문(모바일 또는 우편)을 개별 발송했으며, 홈택스*에도 안내자료를 게시했다.

*홈택스>홈택스 이용 길잡이>홈택스 이용‧세무서식 안내>주요 제도 소개>부가세 매입자납부제도

□ (전용계좌 사용)

비철금속 스크랩을 취급하는 사업자는 지정금융회사(13개)에 스크랩등거래계좌를 개설*하여야 하며, 7월 1일 이후 비철금속 스크랩을 거래 시 반드시 스크랩등거래계좌를 통해 대금결제를 해야 한다.

*기존에 구리・철스크랩 거래계좌 이용 사업자의 경우에는 기존 계좌를 계속 사용 가능

□ (미사용 시 불이익)

전용계좌를 사용하지 않은 경우 거래 쌍방에게 비철금속 스크랩가액의 10%가 가산세로 부과되고 매입자는 매입세액을 공제받을 수 없으며,

○ 매입자가 부가가치세를 지연입금 할 경우에도 공급받은 날의 다음 날부터 입금한 날까지의 기간에 대하여 1일 22/100,000(연 8.03%)의 가산세가 부과되니 유의해야 한다.

4, 적극행정을 구현하고 납세자의 이용편의 제고를 위해 홈택스를 개선한다. |

□ (가맹점가입 개선)

현금영수증가맹점 가입의무가 있는 사업자가 홈택스에서 사업자등록을 신청하는 경우, 의무가입대상 여부를 안내하고 현금영수증 가맹점 가입도 동시에 신청*할 수 있도록 개선했다.(’24.5.30. 시행)

*사업자등록이 완료된 다음날에 현금영수증가맹점 가입 처리

○ 가입절차 개선으로 가맹점 가입의무자가 미가입으로 인한 가산세 및 감면배제 등 세무상 불이익을 받는 사례가 줄어들 것으로 기대된다.

□ (발급사실 일괄조회)

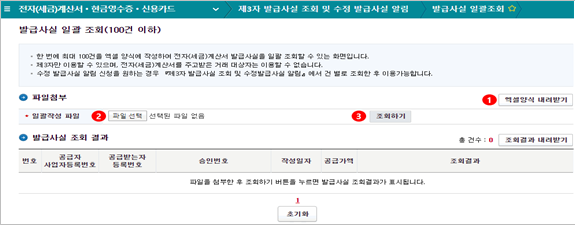

’24.7.1.부터 홈택스 「제3자 전자세금계산서 발급사실 조회」의 조회 가능 건수를 1회당 1건에서 100건으로 대폭 확대할 예정이다.(국세행정역량강화T/F 과제)

○ 이에 따라 국가기관 및 금융기관 등 제3자가 거래당사자로부터 제출받은 전자세금계산서의 실제 발급사실 여부 확인 시 소요 시간이 대폭 절감되어 신속하고 편리하게 이용할 수 있다.

참고1 | | 부가가치세 일반과세자와 간이과세자 비교 정리 |

| |||||||||||||||||||||||||||||||||||

참고2 | | 전자세금계산서 제도 개요 |

□전자세금계산서 의무발급대상자 변경 연혁

시행일 | 의무발급 대상자 |

2010.1.1. | 전자세금계산서 제도 도입 |

2011.1.1. | 법인사업자 의무발급 |

2012.1.1. | 직전 연도 공급가액 10억원 이상 개인사업자 의무발급 |

2014.7.1. | 직전 연도 공급가액 3억원 이상 개인사업자 의무발급 |

2019.7.1. | 직전 연도 과·면세 공급가액의 합계액이 3억원 이상 개인사업자 의무발급 |

2022.7.1. | 직전 연도 과·면세 공급가액의 합계액이 2억원 이상 개인사업자 의무발급 |

2023.7.1. | 직전 연도 과·면세 공급가액의 합계액이 1억원 이상 개인사업자 의무발급 |

2024.7.1. | 직전 연도 과·면세 공급가액의 합계액이 8천만원 이상 개인사업자 의무발급 |

□ 전자세금계산서 발급·전송 시 혜택

○ (신고간편) 과세기간 종료일 다음 달 11일까지 전송된 전자세금계산서는 부가가치세 신고서(합계표) 작성 시 합계액만 기재하고 거래처별 명세 작성의무 면제

○ (비용절감) 세금계산서를 출력·보관할 필요가 없어 비용 절감

○ (세액공제) 발급건수 당 200원 세액공제

전자세금계산서 발급·전송 의무위반 시 가산세

전자세금계산서 발급·전송 의무위반 시 가산세

구 분 | 가산세율 | 내 용 |

미발급 | 공급가액의 2% | 발급시기가 지난 후 공급시기가 속하는 과세기간에 대한 확정신고까지 발급하지 않은 경우 |

지연발급 | 공급가액의 1% | 발급시기가 지난 후 공급시기가 속하는 과세기간에 대한 확정신고까지 발급한 경우 |

종이발급 | 공급가액의 1% | 의무발급자가 발급시기에 전자세금계산서 외의 세금계산서 발급한 경우 |

미전송 | 공급가액의 0.5% | 발급일의 다음날이 지난 후 공급시기가 속하는 과세기간에 대한 확정신고기한까지 미전송한 경우 |

지연전송 | 공급가액의 0.3% | 발급일의 다음날이 지난 후 공급시기가 속하는 과세기간에 대한 확정신고기한까지 전송한 경우 |

참고 3 | | 매입자납부특례제도 개요 |

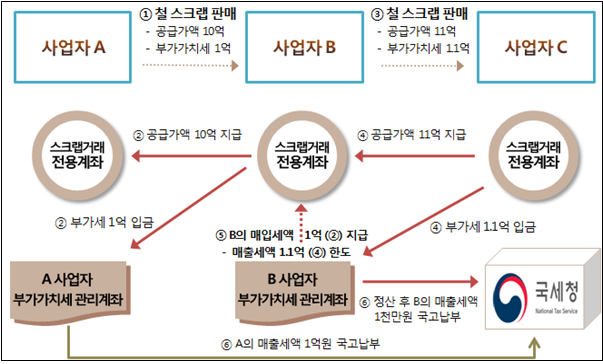

□제도 개요 ○ 매입자가 거래대금을 지정 금융회사의 전용계좌를 통해 결제하면, 공급가액은 매출자 전용계좌로 입금되고 부가가치세는 지정 금융회사에서 별도로 보관하여 국고에 납입하는 제도 □거래 흐름도

□품목별 제도시행 연혁

|

참고 4 | | 전자세금계산서 및 현금영수증 관련 홈택스 개선 |

□사업자등록 신청 시 「현금영수증 가맹점 가입신청」 방법 ○ 업종에 따른 가맹의무 확인하여 가맹점 가입 “여”로 체크하고 사업자등록 신청하면 사업자등록이 완료된 다음날 가맹점 가입 처리 (경로) 홈택스 > 국세증명·사업자등록·세금관련 신청/신고 > 사업자등록 신청·정정·휴폐업 > 개인/법인 사업자등록 신청 1) 의무발행업종을 영위하는 개인사업자

2) 의무발행업종 외의 소비자상대업종을 영위하는 개인사업자

3) 소비자상대업종을 영위하는 법인사업자

□전자세금계산서 발급사실 일괄조회 ○ 발급사실 조회에 필요한 5가지 정보를 엑셀양식에 입력한 후 업로드하여 조회 (경로) 홈택스 > 전자세금계산서·현금영수증·신용카드 > 제3자 발급사실 조회 및 수정 발급사실 알림 > 발급사실 일괄조회

|

[저작권자ⓒ 조세플러스. 무단전재-재배포 금지]

헤드라인HEAD LINE

카드뉴스CARD NEWS