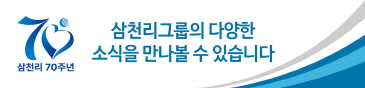

국세청, 27일부터 ‘간소화자료 일괄제공 및 '연말정산 미리보기' 서비스’개시

- 회사에 직접 제공하는‘간소화자료 일괄제공 서비스’전국민 대상 확대 적용

국세청“더욱 편리하고 간편해진 서비스로 연말정산 미리 준비하세요" - 나홍선 기자 | hsna@joseplus.com | 입력 2022-10-27 12:00:16

|

국세청은 10월27일부터 ‘간소화자료 일괄제공 서비스’와 ‘연말정산 미리보기 서비스’를 개시했다고 밝혔다.

간소화자료를 회사에 직접 제공하는 ‘간소화자료 일괄제공 서비스’를 올해 전국민 대상으로 확대 적용키로 한 것이다.

|

‘연말정산 미리보기 서비스’에서는 1월∼9월까지 신용카드 등 사용금액을 활용하여 연말정산 예상세액을 확인할 수 있으며,

|

빅데이터 분석을 활용하여 2030 청년 근로자 약 33만 명을 대상으로 빠뜨리기 쉬운 공제 항목*을 개별 안내한다.<* 중소기업 취업자 감면, 월세액세액공제, 교육비 세액공제 등 6개 항목>

아울러 근로자가 회사를 이직한 경우, 전 회사가 지급명세서를 연도 중 제출하면 이직한 근로자가 홈택스에서 바로 확인할 수 있도록 ‘중도퇴사자 지급명세서 서비스’를 개선했다.

각 회사는 내년 연말정산 시 퇴사한 근로자에게 지급명세서를 재발급하는 불편이 없도록 퇴사자의 지급명세서를 연말까지 제출해 주기를 국세청은 당부하고 있다.

Ⅰ | | 국세청, 「간소화자료 일괄제공 서비스」 전면 도입 |

1. 개요 |

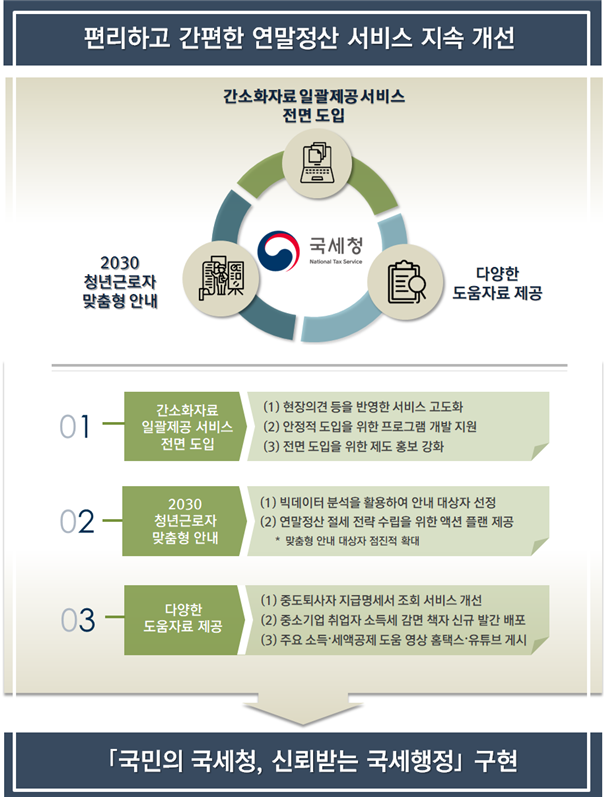

□국세청은 근로자의 간소화 자료를 회사에 직접 제공하는 「간소화자료 일괄제공 서비스」를 전면 도입하였습니다.

○앞으로는 국세청이 근로자(부양가족 포함)의 간소화 자료를 회사에 직접 제공함에 따라 보다 쉽고 간편하게 연말정산을 할 수 있습니다.

| 일괄제공 서비스 도입 전·후 연말정산 절차 |

|

○근로자는 추가 또는 수정할 사항이 있는 경우에만 추가할 간소화 자료를 회사에 제출하면 됩니다.

○회사는 근로자의 간소화자료 수집을 위한 시간과 비용을 줄일 수 있어 연말정산을 위한 납세협력비용을 절감할 수 있습니다.

□「간소화자료 일괄제공 서비스」 이용을 희망하는 회사는 연말정산 대상 근로자 명단을 홈택스에 등록해야 합니다.

○근로자는 홈택스에서 자료 제공에 대해 최초 1회 확인(동의)해야 합니다.

○국세청은 확인(동의)한 근로자의 간소화 자료만을 회사에 제공합니다.

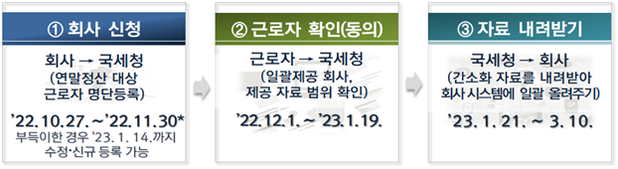

2. 이용 절차 |

□「간소화자료 일괄제공 서비스」 이용을 희망하는 회사는 연말정산 대상 근로자 명단을 ’22.10.27.부터 ’22.11.30.까지 홈택스에 등록해야 합니다.

○부득이하게 명단을 추가·삭제하거나 ’22.11.30.까지 등록하지 못한 경우 ①’23.1.14.까지 수정 또는 신규 등록 할 수 있으나, 가급적 ’22.11.30.까지 등록해 주기 바랍니다.

□「간소화자료 일괄제공 서비스」 이용을 희망하는 근로자는 ’22.12.1.부터 ’23.1.19.까지 홈택스(손택스)에서 일괄제공되는 회사와 제공 자료의범위 등을 ②최초 1회 확인(동의)해야 합니다.

○올해 초 시범운용 중 확인(동의)을 완료한 근로자의 경우 확인(동의) 절차를 다시 이행할 필요가 없습니다.

○회사가 근로자의 명단을 홈택스에 등록하였더라도 확인(동의)하지 않은 근로자의 간소화 자료는 회사에 제공하지 않습니다.

□국세청은 자료 제공 확인(동의)을 완료한 근로자의 간소화 자료를 PDF 압축파일 형식으로 ’23.1.21.부터 순차적으로 ③회사에 일괄제공합니다.

○회사는 간소화자료를 홈택스에서 일괄 내려받아 회사 시스템에 일괄 올려주어 연말정산을 진행하면 됩니다.

| 간소화자료 일괄제공 서비스 이용 절차 |

|

회사 신청 |

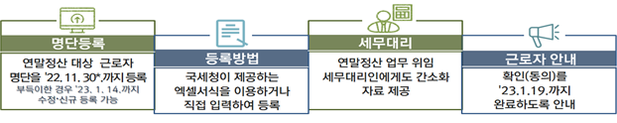

□서비스 이용 회사는 연말정산 대상 근로자 명단*을 ’22.10.27.부터 11.30.까지 홈택스에 등록함으로써 신청 절차가 완료됩니다.

* 일용근로자 등 연말정산 대상이 아닌 경우 명단에 포함되지 않도록 유의

○부득이한 경우 ’23.1.14.까지 수정 또는 신규 등록 할 수 있으나, 가급적 ’22.11.30.까지 등록해 주기 바랍니다.

□국세청이 제공하는 엑셀서식을 이용하거나, 직접 입력 방식으로 홈택스를 통해 등록할 수 있습니다. 【참고1】회사 신청 방법

○국세청이 제공하는 엑셀서식을 이용하여 근로자 성명, 주민등록번호 정보를 입력하면 간편하게 명단을 등록할 수 있으며, 근로자 수가 적은 경우에는 직접 입력 방식으로도 명단 등록이 가능합니다.

○이때 일괄제공될 PDF 압축파일을 해제할 때 사용할 비밀번호를 설정할 수 있으며, 근로자별 확인(동의) 이행 여부도 파악할 수 있습니다.

【참고2】회사 신청 내역 확인 및 관리

□회사 기장 업무를 수임한 세무대리인에게 연말정산 업무를 위임한 경우 동 세무대리인* 중 지정된 자에게 간소화 자료를 제공할 수 있습니다.

* 기장업무 수임 세무대리인이 없는 경우 수임 세무대리인 홈택스 등록 필요

○또한, 연말정산 대행업체에게 관련 업무를 위임하는 경우 ‘연말정산 부서 사용자 아이디’를 통해 업무처리가 가능합니다.

* 【참고3】 연말정산 부서 사용자 아이디 신청 방법

| 회사 신청 주요 내용 |

|

근로자 확인(동의) |

□근로자는 ’22.12.1.부터 ’23.1.19.까지 홈택스(손택스)에서 일괄제공 되는 회사와 제공 자료의 범위 등을 최초 1회 확인(동의)해야 합니다.

○근로자가 홈택스 또는 손택스에 접속하면, 알림창을 통해 일괄제공 확인 화면으로 자동 안내되므로 간편하게 확인(동의)할 수 있습니다.

【참고4】 일괄제공 신청내역 확인(동의) 방법(’22.12.1.부터 개통 예정)

○확인(동의)을 하지 않은 근로자의 자료는 제공하지 않으니 제공을 희망하는 근로자는 반드시 확인(동의)을 완료해야 합니다.

○올해 초 시범운용 중 확인(동의)을 완료한 근로자의 경우 확인(동의) 절차를 다시 이행할 필요가 없습니다.

○근로자는 홈택스의 ‘일괄제공 신청내역 확인(동의) 화면’에서 본인의 일괄제공 확인(동의) 여부를 확인할 수 있습니다.

□근로자는 회사에 제공을 원하지 않은 간소화 자료를 삭제할 수 있습니다.

【참고5】 국세청이 제공하는 간소화자료 삭제 방법

○일괄제공 대상에서 제외할 자료는 항목별(의료비등)・기관별(특정 사업자)로 삭제할 수 있습니다.

* 간소화 서비스 개통일(1.15.) 이후에는 개별 건별(특정 자료) 삭제도 가능

○일괄제공 대상에서 제외된 자료를 공제받고 싶다면, 영수증 발급기관에서 발급받은 증빙서류를 회사에 제출하면 됩니다.

○일괄제공 서비스를 원하는 근로자에 한하여 확인(동의)하는 것으로 이용을 원하지 않은 경우에는 기존 방식대로 홈택스의 연말정산 간소화서비스에서 파일을 내려받아 회사에 제출하면 됩니다.

| 근로자 확인(동의) 주요 내용 |

|

자료 내려받기 |

□회사는 ’23.1.21.부터 홈택스를 통해 근로자의 간소화 자료를 내려받기 할 수 있습니다.

○국세청은 자료제공 확인(동의)한 근로자의 간소화 자료를 PDF 압축파일 형식으로 ’23.1.21.부터 순차적으로 회사에 일괄제공합니다.

○회사는 근로자의 간소화 자료를 ’23.1.21.부터 홈택스에서 인별 PDF 압축파일 형식으로 내려받기 할 수 있습니다.

【참고6】 PDF파일 내려받는 방법

○근로자 수가 많은 회사도 한 개의 파일로 간소화 자료를 내려받을 수 있도록 압축파일 한개 용량을 최대 5GB(약 2만 5천여 명)로 제공합니다.

* 5GB 용량 초과 시 여러 개 파일로 분할 압축하여 제공(예 A01, A02, A03, ···)

□부양가족이 ’23.1.19.까지 간소화자료 제공에 사전 동의한 경우 부양가족의 간소화 자료도 함께 제공합니다.

○기존에 부양가족이 등록되어 있는 경우 일괄제공 서비스를 위해 별도 절차를 진행할 필요는 없습니다.

□근로자가 일괄제공된 간소화자료 외에 추가할 사항이 있는 경우 회사에 증빙자료를 제출하면 됩니다.

○회사는 국세청이 제공한 간소화 자료를 활용하여 산정한 연말정산 최종 결과를 근로자에게 제공함으로써 연말정산이 완료됩니다.

| 자료 내려받기 주요 내용 |

|

3. 회사 사전 준비 |

□일괄제공받은 PDF 압축파일을 회사시스템에 일괄 올려주기 위해서는 회사는 사전 준비가 필요합니다.

○상용프로그램*을 이용하는 회사의 경우에는 상용프로그램에서 제공하는 일괄 올려주기 기능을 활용하면 됩니다.

* 연말정산 목적으로 사용되는 범용 프로그램

○자체 연말정산 시스템을 운용하는 회사가 일괄 올려주기를 위한 사전 프로그램을 개발하는 경우 맞춤형 상담* 및 개발 프로그램 테스트 지원 서비스**를 제공받을 수 있습니다.

* ☎(국번 없이) 126 ⇨ ①홈택스 ⇨ ⑤연말정산간소화

** 샘플 테스트용 간소화자료 제공, 일괄 올려주기 개발 방법 안내 등

4. 유의사항 |

[회 사] | | 근로자 명단 등록 및 자료 내려받기 |

□일괄제공 서비스 이용을 희망하는 회사는 연말정산 대상 근로자 명단을 ’22.11.30.까지 등록*해야 합니다. (부득이한 경우 ’23.1.14.까지 수정·신규 등록 가능) * 명단 등록 시 근로자 성명, 주민등록번호 입력

○일용근로자* 등 연말정산 대상이 아닌 경우 등록 명단에 포함되지 않도록 유의하기 바랍니다.

* 3개월(건설공사 1년) 이상 계속 고용되지 않고 시간 등에 따라 대가를 받는 근로자

○명단 등록 이후에는 홈택스의 ‘일괄제공 신청 근로자 명단 관리’에서 근로자별 확인(동의) 이행 여부를 파악할 수 있습니다.

□근로자 명단 등록 시 설정한 비밀번호는 일괄제공된 압축파일을 해제할 때 사용하면 됩니다.

○비밀번호(숫자 4자리)는 홈택스의 ‘근로자 명단 등록’ 화면에서 확인할 수 있습니다.

[근로자] | | 확인(동의) 절차 진행 및 간소화자료 삭제 |

□근로자는 간소화 자료가 일괄제공되는 회사와 제공 자료의 범위 등을 ’23.1.19.까지 최초 1회 확인(동의)해야 합니다.

○올해 초 시범운용 중 확인(동의)을 완료한 근로자의 경우 확인(동의) 절차를 다시 이행할 필요가 없습니다.

□근로자는 국세청이 제공하는 간소화 자료를 삭제할 수 있습니다.

○간소화 자료는 항목별(의료비등)・기관별(특정 사업자)로 삭제할 수 있습니다.

* 간소화 서비스 개통일(1.15.) 이후에는 개별 건별(특정 자료) 삭제도 가능

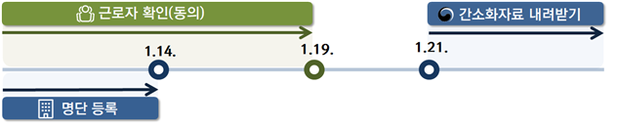

5. 「간소화자료 일괄제공 서비스」 절차 흐름도 |

일정 | 수행자 | 일괄제공 이용 절차 및 유의사항 |

’22.10.27. ∼ ’22.11.30.* *부득이한 경우 ’23.1.14.까지 수정·신규 등록 가능 | 회사 | ◇연말정산 대상 근로자 명단을 홈택스 등록 ∘국세청이 제공하는 엑셀서식을 이용하거나 직접 입력 ∘일괄제공 압축파일 해제시 사용할 비밀번호 설정 가능 ∘기장 업무 수임 세무대리인에게 간소화 자료 제공 가능 |

’22.12.1. ∼ ’23.1.19. | 근로자 | ◇간소화자료 일괄제공되는 회사와 제공자료의 범위 등을 홈택스에서 최초 1회 확인(동의) ∘홈택스(손택스)에 접속하면 알림창을 통해 일괄제공 확인(동의) 화면으로 자동 안내 ∘확인(동의) 하지 않은 근로자의 자료는 제공하지 않음 ∘올해 초 시범운용 중 확인(동의)을 완료한 근로자의 경우 확인(동의) 절차를 다시 이행할 필요 없음 ∘회사에 제공하고 싶지 않은 간소화자료는 삭제 가능 |

’23.1.21. ∼ | 국세청 | ◇일괄제공 확인(동의)한 근로자의 간소화자료를 회사에 제공 ∘회사가 ’23.1.14.까지 등록한 근로자로서 ’23.1.19.까지 일괄제공에 확인(동의)한 근로자의 간소화 자료를 홈택스를 통해 순차적으로 제공 |

’23.1.21. ∼ 3.10. | 회사 | ◇간소화자료 PDF 압축파일을 내려받아 연말정산 진행 ∘PDF 압축파일 한개 용량을 최대 5GB(약 2만 5천여 명) 제공 ∘기존 등록된 부양가족의 간소화 자료도 함께 일괄 제공 ∘국세청이 제공한 간소화 자료를 활용하여 연말정산 후 최종결과를 근로자에게 제공 |

Ⅱ | | 「연말정산 미리보기 서비스」 확대. |

1. 개요 |

□「연말정산 미리보기 서비스」는 신용카드 등 사용내역, 항목별 절세 도움말(Tip) 등을 제공하여 절세전략 수립에 도움을 주는 서비스입니다.

○9월까지 신용카드 등 사용금액에 10월 이후 사용할 금액을 입력하고, 작년 연말정산으로 미리채움된 공제항목을 수정하면 예상세액이 계산됩니다.

절세 사례 | 맞벌이 부부의 신용카드 사용금액을 활용한 예상 절감세액 비교 |

◈근로자인 남편과 아내는 맞벌이 부부로 모친(신용카드 1,000만 원 사용)을 부양 중임 (남편 총급여 7,500만 원・신용카드 3,000만 원, 아내 총급여 5,000만 원・신용카드 1,500만 원) ⇒ 미리보기 서비스에 입력해본 결과, 아내가 모친을 공제받는 것이 유리 남편이 모친 신용카드 사용액 공제 시 소득공제액은 169만 원에서 250만 원으로 증가(세액 5만 원 감소) 아내가 모친 신용카드 사용액 공제 시 소득공제액은 38만 원에서188만 원으로 증가(세액9만 원 감소) ※평균 실효세율 6% 가정 | |

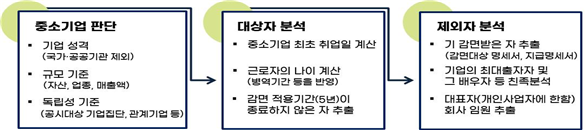

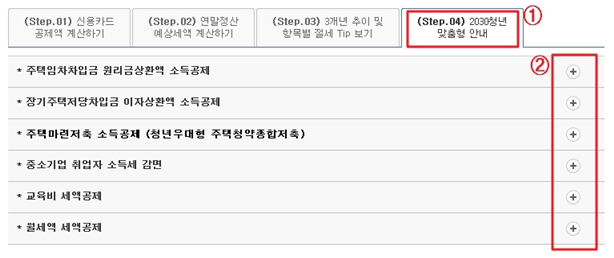

□특히, 올해는 소득.세액 공제요건을 충족한 것으로 추정되나, 연말정산 시 공제받지 않은 2030 청년 근로자를 선정하여 맞춤형 안내를 제공합니다.

○국세청에서는 2030 청년 근로자가 빠뜨리기 쉬운 공제항목을 선정한 후 지급명세서, 취업한 기업정보, 주택 소유현황 등 내·외부 자료를 수집하여 빅데이터 통합분석을 실시하였습니다.

○빅데이터 분석으로 선정된 2030 청년 근로자 중 연말정산에서 분석항목을 공제받지 않은 근로자를 최종 안내 대상으로 확정하였습니다.

| 「중소기업 취업 소득세 감면 안내 대상자」 분석 흐름도 예시 |

|

2. 2030 청년 근로자 맞춤형 안내 도입 |

□올해 2030 청년 근로자가 쉽고 편리하게 연말정산을 할 수 있도록 맞춤형 안내를 도입하였으며 향후 대상자를 확대할 예정입니다.

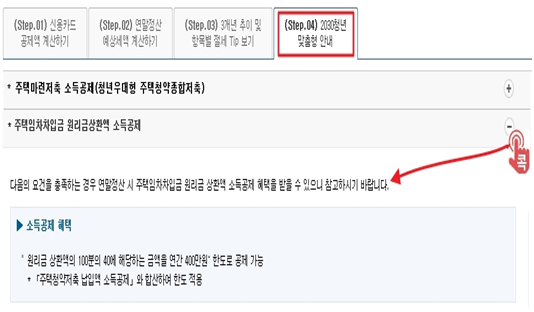

○빅데이터 분석을 활용하여 2030 청년 근로자 약 33만 명을 대상으로 청년들이 빠뜨리기 쉬운 6개 항목*에 대해 「연말정산 미리보기 서비스」에서 맞춤형 안내를 실시합니다.

* ①주택마련 저축 소득공제, ②주택임차차입금 원리금 상환액,③장기주택 저당차입금 이자상환액 소득공제, ④월세액세액공제, ⑤교육비 세액공제, ⑥중소기업 취업자 감면

□2030 청년 근로자가 빠뜨리기 쉬운 공제항목을 선정한 후, 내·외부 자료를 수집하여 빅데이터 분석을 통해 안내 대상을 확정하였습니다.

○맞춤형 안내 대상자에게는 「연말정산 미리보기 서비스」에서 개별적으로 공제요건, 세제 혜택 등을 상세하게 안내하고 손택스 스마트폰 알림(10.31.)서비스도 함께 제공할 예정입니다.

【참고8】 2030 청년 근로자 맞춤형 안내

| 2030 청년 근로자 맞춤형 안내 화면 |

|

※ 화면 구성은 근로자별로 안내되는 공제항목에 따라 다르게 제공됩니다.

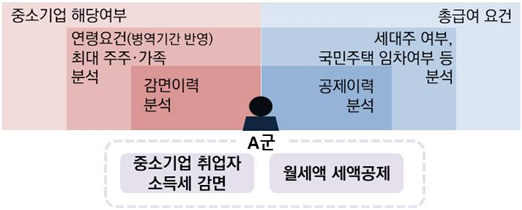

| 맞춤형 안내 사례 |

중소기업 취업자 감면·월세액 세액공제 안내 대상 | ||||

| | | ||

사 례 | | A군은 중소기업에 취업하여 3,800만 원의 연봉(총급여)을 받고 있고, 임차한 원룸에 거주하면서 매달 35만 원의 월세를 부담하고 있습니다. (산출세액은 250만 원으로 가정) | ||

| | | ||

분 석 | |

| ||

| | | ||

안 내 | | 「연말정산 미리보기 서비스」 화면 예시(공제요건·혜택, 구비서류 안내) | ||

| ||||

| | | ||

절세 효과 | | ☞ 연말정산 예상 절감 세액 : 213만 원(①+②) ① 중소기업 취업자 소득세 감면액 : 150만 원* * Min(산출세액 250만원*감면율 90%, 연간 한도 150만 원) ② 월세액 세액공제 : 63만 원(연간 월세 지출액 420만 원×공제율 15%) | ||

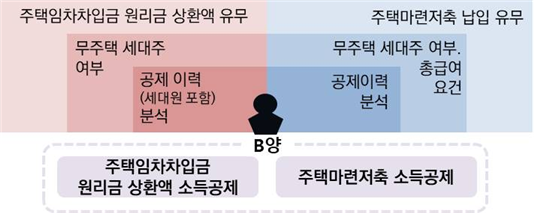

주택임차차입금 원리금 상환액·주택마련저축 소득공제 안내 대상 | ||||

| | | ||

사 례 | | B양은 3,400만 원의 연봉(총급여)을 받는 무주택 세대주입니다. 은행에서 주택전세자금 대출을 받아 아파트에 거주하면서 매월 대출금과 이자로 60만 원을 갚고 있으며, 청년형 주택청약종합저축은 가입 이력이 없습니다. | ||

| | | ||

분 석 | |

| ||

| | | ||

안 내 | | 「연말정산 미리보기 서비스」 화면 예시(공제요건·혜택, 구비서류 안내) | ||

| ||||

| | | ||

절세 효과 | | ☞ 연말정산 예상 절감 세액 : 23만 원[(①+②) × 평균 실효세율 6% 가정] ① 주택임차차입금 원리금 상환액 소득공제 금액 : 288만 원 * 연간 원리금 상환액 720만 원(60만원*12개월)의 40% 소득공제 ② 주택마련저축 소득공제 금액 : 96만 원 * 연간 납입액 240만원 가정 시 납입액의 40% 소득공제 | ||

3.「연말정산 미리보기 서비스」이용방법 |

Step.01 | 신용카드 소득공제액 계산하기 |

□9월까지 신용카드 등 사용금액에 10월 이후 사용 예정 금액을 입력하여 소득공제 금액을 예상해 볼 수 있으며,

○ 맞벌이 부부의 경우 부양가족의 신용카드 등 사용금액을 부부 중 누가 공제받는 것이 유리한지 절세 계획 수립에도 활용 가능합니다.

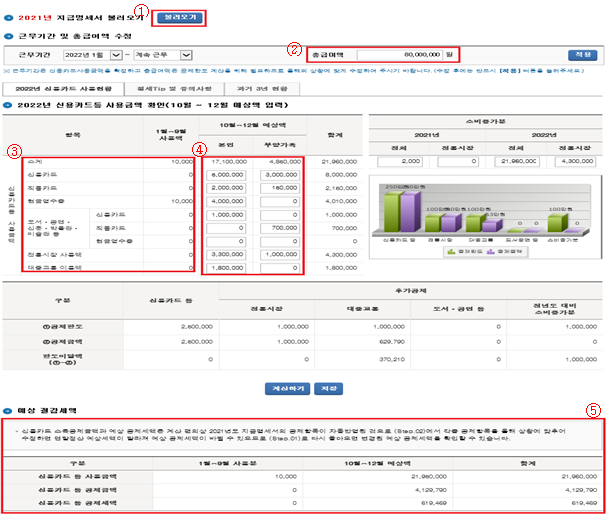

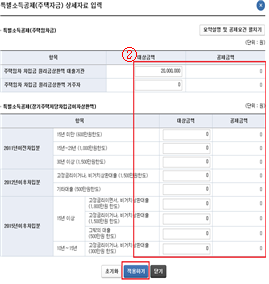

□먼저, 2021년 지급명세서 불러오기를 선택(①)하고, 다음은 총급여액을 입력(②)합니다.

○1월~9월 신용카드 등 사용금액은 미리 제공(③)되며, 10월∼12월 사용(예정)액을 입력(④)하면 예상 절감세액이 자동 계산(⑤)됩니다.

|

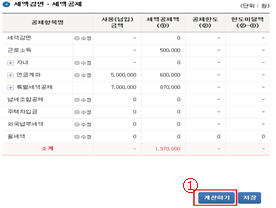

Step.02 | 연말정산 예상세액 계산하기 |

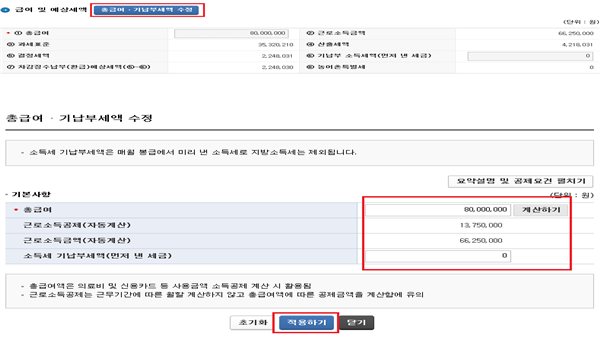

□총급여액.기납부세액 예상액과 부양가족, 소득.세액공제 항목 등을 입력하면 개정세법이 반영된 올해 연말정산 예상세액이 자동 계산됩니다.

□먼저, 총급여와 기납부세액 수정을 선택하여 총급여와 기납부세액을 입력합니다.

|

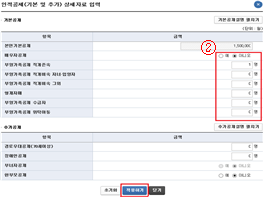

○전년도 연말정산 금액으로 미리채움된 부양가족에 변동이 있는 경우 인적공제 수정(①)을 선택하여 변경내용을 반영(②)합니다.

○부양가족을 수정하면 부양가족에게 지출한 의료비, 교육비 등 세액공제 금액이 변경되어 반영됩니다.

|

➡

| ▲ |

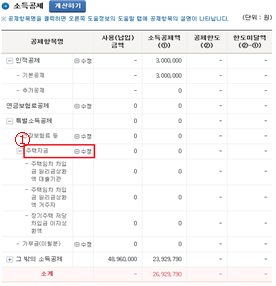

○또한, 전년도 연말정산 금액으로 미리채움된 각 공제항목(①)도 금액 변동이 있는 경우 수정 입력(②)하면 됩니다.

|

○마지막으로, 모든 공제 항목의 내용을 반영하고 맨 아래 계산하기(①)를 누르면, 화면 상단에 급여 및 예상세액에 있는 납부(환급) 예상세액(②)이 자동 계산된 것을 확인할 수 있습니다.

|

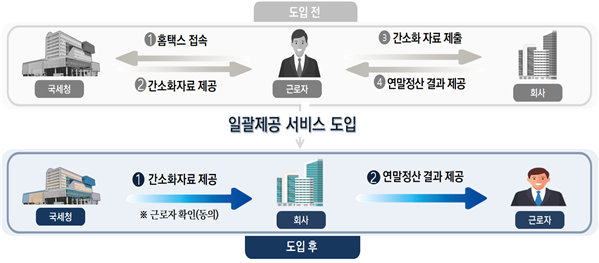

Ⅲ | | 「중도퇴사자 지급명세서 서비스」 개선. |

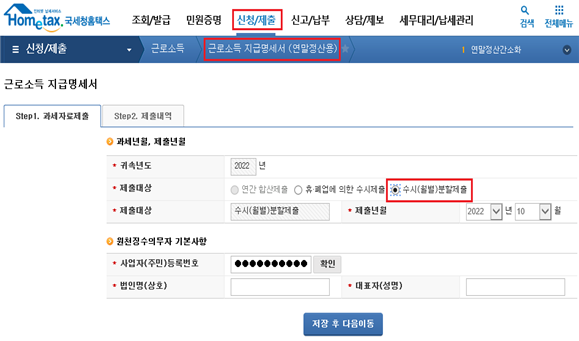

□근로자가 회사를 이직한 경우 전 회사가 지급명세서를 연도 중 제출하면,국세청 DB에 즉시 반영하여 이직한 근로자가 홈택스에서 바로 활용할 수 있도록「중도퇴사자 지급명세서 서비스」를 개선하였습니다.

○퇴사한 근로자의 지급명세서를 올해 중 제출하면 내년 연말정산 시 퇴사한 근로자에게 지급명세서를 일일이 재발급해줄 필요가 없을 뿐 아니라 관리부담도 줄어들게 됩니다.

□회사에서는 내년 원활한 연말정산을 위해 퇴사한 근로자의 지급명세서를 연말까지 빠짐없이 제출해주시기 바랍니다.

【참고9】 중도퇴사자 지급명세서 제출·조회 서비스

| 퇴사한 근로자의 지급명세서 제출 화면 |

|

※ (경로) 신청/제출→근로・사업 등 지급명세서→근로소득 지급명세서(연말정산용)

□「국민의 국세청, 신뢰받는 국세행정」을 위해 편리하고 간편한 연말정산 서비스가 되도록 지속적으로 개선해 나가겠습니다.

[저작권자ⓒ 조세플러스. 무단전재-재배포 금지]

헤드라인HEAD LINE

카드뉴스CARD NEWS