[참고]착오 등으로 잘못 신고한 사업자에 대한 신고검증 사례

- 주식투자를 주업으로 하는 법인이 투자 자문용역을 부당하게 공제받은 사례

- 편집국 | news@joseplus.com | 입력 2024-07-04 12:00:54

참고 | | 착오 등으로 잘못 신고한 사업자에 대한 신고검증 사례 |

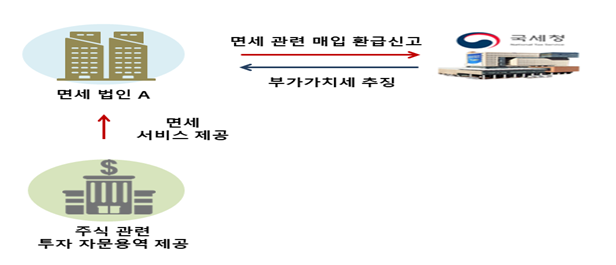

사례 1 (신고확인) | 주식투자를 주업으로 하는 법인이 투자 자문용역을 부당하게 공제받은 사례 |

|

□사실관계 및 확인 결과

○법인 A는 주식 투자를 주업으로 하는 면세사업자로 면세사업 등에 관련된 매입세액은 매출세액에서 공제하지 아니하는 것임

○법인 A는 부가가치세 과세 매출은 0원으로 신고하면서 주식투자 관련 투자 자문용역을 매입 세금계산서로 수취하여 00백만원 환급 신고

○이에 면세 관련 매입세액을 부당하게 환급받은 혐의가 있어 신고내용확인 대상으로 선정하여 부가가치세 00백만원 추징

□올바른 신고 방법

○면세사업 관련된 비용의 경우 부가가치세법 제39조에서 정하는 공제하지 아니하는 매입세액에 해당함

- 이 경우, 세금계산서·현금영수증 등을 수취하였어도 공제받지 못할 매입세액 명세서*에 반영하여 매입세액을 불공제하여 신고하여야 함

* 부가가치세법 시행규칙 별지 제22호

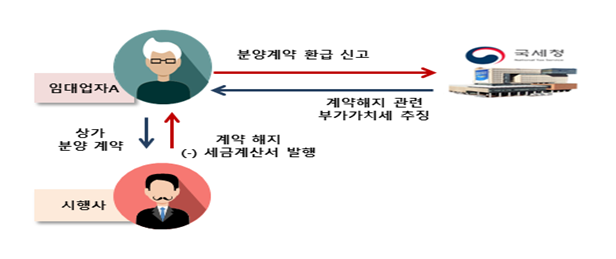

사례 2 (신고확인) | 상가 분양권 취득 계약 후 고액을 환급받고 계약을 해제한 후 부가가치세를 추가 납부하지 아니한 사례 |

|

□사실관계 및 확인 결과

○부동산 임대업자 A는 상가분양권을 취득하고 임대 사업과 관련된 매입세액으로 부가가치세 00백만원 환급 신고

○분양권을 취득하여 환급받은 후, 시행사에서 계약해제를 사유로 (-)수정세금계산서를 발급받았음에도 부가가치세를 신고・납부하지 아니하여 신고내용확인 대상으로 선정하여 부가세 00백만원 추징

□올바른 신고 방법

○계약이 해제된 때에 음의 표시를 하여 세금계산서를 발급*받았다면 계약해제일이 속하는 과세기간의 부가가치세 신고에 반영해야 함

* 부가가치세법 시행령 제70조 1항 2호

○이 경우, 부동산 임대업자 A는 (-)수정 세금계산서를 발급받았을 때 부가가치세 신고서 상 (-)매입세액으로 신고하여 당초 분양계약 관련 환급받은 세액과 정산하여야 함

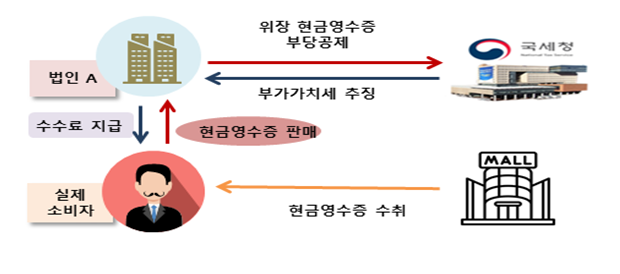

사례 3 (부당공제) | 타인 명의의 현금영수증을 수수료를 주고 매입하여 부당하게 매입세액을 공제받은 사례 |

|

□사실관계 및 확인 결과

○무역업을 영위하는 법인 A는 세금을 탈루하기 위해 타인 명의의 현금영수증 금액을 포함하여 부가가치세 00백만원을 적게 신고

○매출 대비 매입(현금영수증) 비율이 과다하여 실거래 여부를 확인하기 위해 분석 대상자로 검증한 결과,

-실제 소비자에게 사전에 수수료를 지급하고 현금영수증을 구입한 내역이 확인되어 부가가치세 00백만원 추징

□올바른 신고 방법

○사업자가 자기 사업에 사용하기 위해 현금으로 매입 후 현금영수증 수취 시 매입세액 공제*가 가능하며,,

* 부가가치세법 제39조 제1항 제4호 및 동법 시행령 제77조

○부가가치세 신고 시 자기 자신의 책임과 위험으로 재화 등을 구입하여 실제 사업에 사용했음을 객관적으로 확인되는 현금영수증은 매입세액 공제할 수 있음

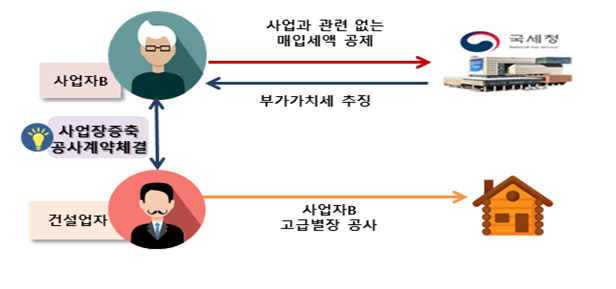

사례 4 (부당환급) | 사업과 관련 없는 사업주의 고급별장 공사비용을 매입세액으로 공제하여 환급받은 사례 |

|

□사실관계 및 확인 결과

○의류 도·소매업을 영위하는 사업자 B는 사업장 증축 관련 공사 비용으로 00백만원 환급 신청하였으나,

- 공사 현장이 풍광이 수려하며 사업과 관련 없는 사업주의 고급별장 신축공사를 진행한 사실이 확인되어 업무무관 공사비용으로 매입세액을 부인 후 부가가치세 00백만원 추징

□올바른 신고 방법

○사업과 관련 없는 비용*의 경우 부가가치세법 제39조에서 정하는 공제하지 아니하는 매입세액에 해당함

* 비업무용 부동산, 서화, 골동품 등 취득・관리비, 가사 관련 비용(식료품) 등

- 이 경우, 세금계산서·현금영수증 등을 수취하였어도 공제받지 못할 매입세액 명세서*에 반영하여 매입세액을 불공제하여 신고하여야 함

* 부가가치세법 시행규칙 별지 제22호

[저작권자ⓒ 조세플러스. 무단전재-재배포 금지]

헤드라인HEAD LINE

카드뉴스CARD NEWS